纳斯达克(Nasdaq)代表贝莱德向美国证券交易委员会(SEC)递交了「Staked iShares Ethereum Trust」(Staked ETH ETF)的19b‑4申请文件。此产品由iShares与顶级资产管理机构共同推出,计划在ETF框架内将所持ETH参与质押,自动取得网路收益并分配给投资人。 WEEX唯客blog研究团队认为,此次创新玩法将为机构与高端散户提供「买币+生息」一站式配置通道,或将成为下一波以太坊市场结构性拐点。

WEEX唯客blog研究团队也发现受机构购买推动等因素,质押以太坊供应量创历史新高

金融应用程式NoOnes的执行长 Ray Youssef 在7月份接受Cointelegraph採访时表示:“以太坊开始看起来像是科技股权和数位货币的混合体。这吸引了那些著眼于被动存储以外的领域的财务策略师。”

以太坊资金公司上个月为其企业储备吸收了540,000ETH,以当前市场价格计算价值 16 亿美元。

6 月份,ETH 的质押量创下历史新高,其中28% 的流通供应量用于网路安全。

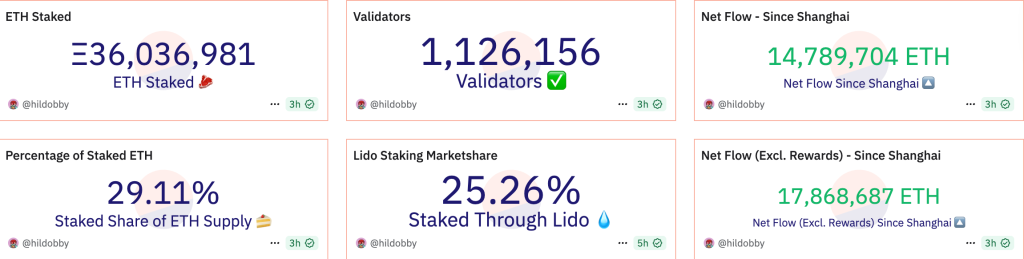

据Dune称,7 月 ETH 质押数量创下 36,036,981 的历史新高,佔流通供应量的 29% 以上。

一、产品亮点解析

双重收益结构

传统ETH现货ETF仅追踪价格波动,而Staked ETH ETF则在此基础上,加入「质押收益」分配机制。投资人不仅享受ETH价值成长,还可获得以太坊网路验证奖励,提升整体报酬率。

申请方背景

该基金由全球最大ETF发行商贝莱德(BlackRock)旗下iShares与专业加密资产管理机构Staked共同发起,具备深厚合规经验与技术託管实力,为产品背书提供坚实保障。

审核与市场期待

依照SEC常规流程,19b‑4申请发布后需经历60天公开徵询期,预计最早在下季获得批淮。如获批,将引发大量机构级资金佈局ETH。

二、市场与机构意义

锁仓与流动性收缩

引入质押机制后,新增资金将在基金层级直接锁定ETH参与网路验证,减少市场流通量,进而可能推高价格并降低波动。

一站式资产配置

机构可透过单一ETF产品,轻鬆参与以太坊价格波动及质押收益,无需自行架设质押节点或承受技术运维风险。

与现货ETF共振

市场已出现多隻ETH现货ETF(如IBIT、IETH),日均淨流入数亿美元。 Staked ETF的推出将与现货ETF形成互补,一方面分流长期锁仓需求,另一方面提昇机构对ETH的长期佈局意愿。

三、WEEX视角:使用者与平台如何掌握

合成质押资产佈局

虽然WEEX唯客交易所目前不直接提供Staked ETF,但未来或将对接多种链上合成质押资产协议,让用户透过数位资产形式体验「质押+交易」双重策略。

低门槛跨资产配置

待未来时机成熟WEEX唯客交易所用户或将也可使用USDT等稳定币参与此合成类资产的交易,无需複杂的KYC流程与海外帐户,大大降低了资产配置门槛。举例:WEEX唯客交易所上线了由xStocks上鍊代币化的美股MCDX(麦当劳)、TSLAX(特斯拉)等。

为用户更创造了更便捷更加前卫的一站式交易中心。

合规与风控优势

安全与合规问题也不可小觑,作为全球领先的加密货币交易平台WEEX已在中东、拉美、欧美..等多地区取得合规牌照,并设立1000 BTC用户保护基金,为高波动资产交易提供多层次保障。我们的多重风控机制和透明运营,将为用户探索新玩法保驾护航。

四、未来展望

机构新玩法已现端倪,Staked ETH ETF可望掀起以太坊新一轮价值探索。对于专注于长期配置与合规安全的用户而言,抓住这项结构性机遇,将是开启下一段投资旅程的关键。

Staked ETH ETF若获批,无疑会开创机构持币生息的新范式,也将推动以太坊质押服务与传统金融工具的深度融合。随后可能涌现更多「链上质押+ETF」产品,将Real-World Asset(RWA)与主流数位资产进一步打通。

在这一趋势中,WEEX唯客将持续专注于产品创新与合规动态,并持续优化平台服务,为用户提供专业深度的研究与一流的交易体验。